Bonjour,

Les 10 personnalités dans le secteur de l'investissement en Suisse

Découvrez le classement du Who is who 2022 des investisseurs.

Bilanz

Mike Baur a lancé trois fonds pour investir dans des start-up.

Publicité

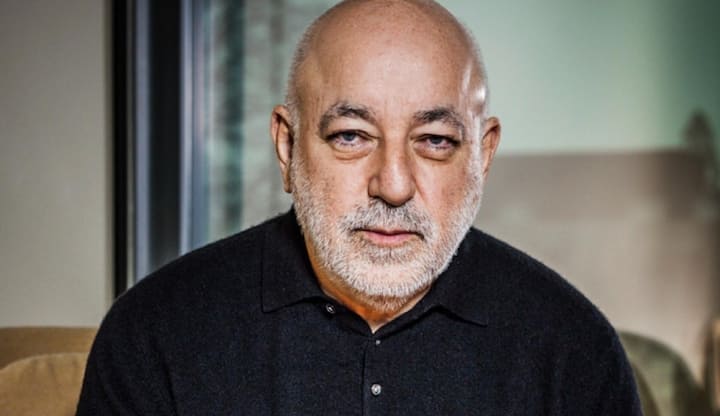

Mike Baur, 46 ans

Cofondateur Swiss Startup Factory, Zurich

PMSP01_WiW

Mike Baur a lancé trois fonds pour investir dans des start-up.

Mike Baur a lancé trois fonds pour investir dans des start-up.

Mike Baur a fait de Swiss Startup Group – qu’il a cofondé et qu’il dirige – un venture asset manager. Afin de faciliter l’investissement des family offices et des super-riches dans des start-up, il a mis trois fonds sur le marché en 2021 et un quatrième est attendu pour février 2022. «Nous sommes ainsi l’early stage investor le plus actif de Suisse», commente-t-il. A l’aide de ces fonds, Swiss Startup Group réagit à la demande croissante de placements alternatifs, particulièrement importante en ces temps de taux négatifs.

Les fonds concernent diverses phases du financement des start-up. Doté de 10 millions de francs, le Rookie Fund investit dans des entreprises qui travaillent en général encore sur des prototypes. «Avec ce fonds, nous investissons très précocement pour faire partie des premiers financeurs.» Comme il importe d’accompagner de près les jeunes start-up, ce fonds n’investit que dans des jeunes entreprises suisses. Il l’a déjà fait pour 17 entreprises. Le Flagship Fund vise des entreprises un peu plus mûres. D’ici à mi-2022, il sera alimenté à hauteur de 50 millions de francs par les investisseurs et il a déjà investi dans 11 start-up. Sur le plan géographique, Mike Baur se limite ici à un 50% suisse: 30% des investissements devraient aller aux Etats-Unis, 20% en Europe.

Le troisième fonds lancé cette année est thématique, il investit dans des start-up établies dans le monde entier qui travaillent sur le diabète. Cette idée a été soufflée à Mike Baur par Simon Michel, copropriétaire et CEO d’Ypsomed, qui y a investi 10 millions à titre d’investisseur de référence. Le fonds est dimensionné à 50 millions et il a déjà effectué un premier investissement aux Etats-Unis. Le grand coup devrait être le lancement en février 2022 d’un produit nommé Growth Fund doté de 250 millions de francs. «En Suisse, on manque de fonds de croissance. Avec ce fonds, ça va changer», assure Mike Baur. Le timing est idéal, dit-il, car actuellement d’excellentes entreprises arrivent en phase de croissance en Suisse. Mike Baur a commencé sa carrière dans le private banking au contact de grandes fortunes. Cette clientèle compte toujours au nombre des acheteurs de ses fonds. Mais à l’avenir, on devrait voir plus de banques et de gérants de fortune: «Le capital-risque devient une classe d’allocation en Suisse et nous accélérons la tendance», conclut-il.

Klaus Hommels, 54 ans

Fondateur Lakestar, Zurich

Bilanz Digital Shapers 2020 Interview Klaus Hommels

Klaus Hommels met en place un nouveau fonds qui devrait atteindre plus de 1 milliard d’euros.

Joseph Khakshouri

Klaus Hommels met en place un nouveau fonds qui devrait atteindre plus de 1 milliard d’euros.

Joseph KhakshouriPublicité

Afin de ne pas être submergé de demandes, Klaus Hommels n’indique aucun moyen de contact sur le site de son entreprise de capital-risque Lakestar. Avec ses fonds, le natif de Mönchengladbach naturalisé Suisse est très demandé comme financeur pour des start-up. En tout cas, les grandes start-up ne sauraient guère se passer de lui. «De gros actifs ne peuvent être financés que par très peu de gens. Pour ça, il n’existe qu’une poignée de sociétés en Europe.»

Klaus Hommels a bâti sa réputation à l’aide d’investissements précoces dans des entreprises comme Airbnb et Facebook. Aujourd’hui, il investit plus résolument dans des entreprises européennes. «En Europe, les start-up rattrapent leur retard», constate-t-il. L’investisseur est connu pour accorder une importance secondaire à la comptabilité lorsqu’il choisit ses investissements. «L’homme est toujours plus important que le business plan. Les jeunes entrepreneurs qui se battent avec passion sont une denrée rare.» Son succès lui donne raison. L’argent afflue dans ses fonds en grande quantité grâce à une performance hors du commun. En 2018, il a mis sur pied un fonds tech venture pesant 700 millions d’euros. Et il rassemble en ce moment de l’argent pour un nouveau fonds qui, à en croire certaines rumeurs, devrait atteindre plus de 1 milliard d’euros.

Publicité

Si Klaus Hommels a longtemps travaillé avec une toute petite équipe, son entreprise ne cesse de grandir. Lakestar, à Zurich, Berlin et Londres, compte désormais 45 collaborateurs et le fondateur fait la navette entre les bureaux. L’homme conseille également le gouvernement allemand en matière de start-up. Dans ses conférences, il pointe souvent du doigt le fait que les entreprises européennes sont trop dépendantes de financeurs étrangers. Avec d’autres capital-risqueurs européens, il estime nécessaire, d’assumer le rôle de banquier, car les banques elles-mêmes ne sont plus en situation de le faire en raison de réglementations trop strictes. «Seule la classe d’allocation risque est en mesure de financer des entreprises qui assureront notre bien-être dans vingt ans. Si nous ne le faisons pas, nous nous appauvrissons. Ma mission, c’est ça.»

Apparemment, tout ce que Klaus Hommels touche se transforme en or. C’est aussi le cas de son SPAC Lakestar I, lancé en février. Il a été sursouscrit dix fois et, à la différence de beaucoup d’autres SPAC, il a déjà investi. Avec son aide, le rival d’Airbnb, HomeToGo, est entré en bourse en septembre. Pour le reste, Klaus Hommels réfléchit désormais à des co-investissements.

Publicité

Ariel Lüdi, 62 ans

Fondateur Hammer Team, Cham ZG

Ariel Luedi

Payoneer, une fintech entrée en juin au Nasdaq et dans laquelle Ariel Lüdi a des participations, est valorisée à plus de 3,1 milliards de dollars.

Payoneer, une fintech entrée en juin au Nasdaq et dans laquelle Ariel Lüdi a des participations, est valorisée à plus de 3,1 milliards de dollars.

Lorsque le capital-risqueur Ariel Lüdi gagne de l’argent avec l’une de ses participations, il s’offre volontiers un… avion. L’Argovien a déjà une jolie collection de huit vieux coucous, dont un P-51 Mustang. Il a acquis récemment un nouvel avion à l’occasion de l’exit de Payoneer. Cette fintech est entrée en juin au Nasdaq, où elle vaut plus de 3,1 milliards de dollars.

Grâce à leur croissance, sept des entreprises de son portefeuille ont pu boucler de nouveaux tours de table. D’ici à la fin de l’année, une de ces entreprises sera une licorne. Lakera AI compte parmi les nouvelles arrivantes et il devrait y en avoir une ou deux autres d’ici à la fin de l’année. Si c’est le cas, le portefeuille d’Ariel Lüdi comptera alors 24 participations. Son véhicule d’investissement Hammer reste spécialisé dans les logiciels. Zoovu, Scandit, Squirro, Beekeeper sont les plus avancés dans leur développement et réalisent déjà de jolis chiffres d’affaires. Deux ou trois entreprises n’ont pas encore de revenus, les autres tournent autour des 5 millions.

Publicité

Même si les prix et la demande d’investissements privés sont élevés, Ariel Lüdi ne saurait se plaindre d’un manque d’intérêt. De grands fonds de capital-risque et de private equity qui dénichent des investissements attrayants mais trop petits pour eux font volontiers leurs emplettes chez lui. Souvent comme solution transitoire pour ensuite y embarquer vraiment, en période de croissance. «Nous sommes une sorte de serre pour de jeunes pousses pleines de potentiel.»

Ariel Lüdi habite le Hammer, une propriété proche du lac de Zoug sur la commune de Cham. Il se l’est achetée il y a huit ans parce qu’elle était assez grande pour accueillir ses chevaux. Mais il n’a pas eu suffisamment de temps pour se consacrer à eux. «Je leur ai trouvé d’excellents gîtes et je me concentre désormais sur mes avions.» A l’aérodrome d’Altenrhein (SG), il s’entraîne ainsi au vol acrobatique en escadrille. «Mes activités de capital-risqueur se poursuivent normalement mais elles ne sont pas un job à 100%. Parfois, c’est 150%, parfois 50%. Et alors, j’ai du temps pour voler.»

Daniel S. Aegerter, 52 ans

Président Armada Investment Group, Zurich

PMSP01_WiW

Daniel Aegerter a investi jusqu’ici dans une quarantaine de start-up.

Daniel Aegerter a investi jusqu’ici dans une quarantaine de start-up.

Publicité

Au fil des ans, Daniel S. Aegerter s’est constitué un portefeuille de start-up considérable. Son family office Armada Investment a des participations dans une quarantaine de jeunes entreprises, notamment Flytrex, Carbon Capture et Oklo. Il a récemment vendu une position importante du portefeuille, la fintech Nutmeg. A l’aide d’un SPAC, le développeur de vols taxi Lilium a fait son entrée au Nasdaq. Daniel Aegerter avait découvert très tôt cette entreprise mais, lors des premiers tours de financement, il avait été fortement surenchéri. Il y est entré lors du second tour.

Par la suite, il n’a cependant pas utilisé l’IPO pour revendre mais il est resté investi. Il est probable que, dans le contexte actuel, il en vienne à d’autres mises en bourse et à des reprises, mais ce sera au détriment de nouvelles start-up. «Le marché est très cher et très compétitif. Nous sommes satisfaits de notre portefeuille actuel, dont font partie des entreprises tout à fait passionnantes, voire aventureuses», dit-il en soulignant que ce serait beau que certains projets un peu fous, à l’exemple des vols taxi, se concrétisent.

Cornelius Boersch, 53 ans

Fondateur Mountain Partners et Conny & Co., Wädenswil ZH

Bilanz WiW 2022 Investoren Cornelius Boersch, Mountain Partners

Depuis 1995, Cornelius Boersch a investi dans plus de 350 entreprises, dont ImmoScout/AutoScout et Alando/Ebay Allemagne.

PD

Depuis 1995, Cornelius Boersch a investi dans plus de 350 entreprises, dont ImmoScout/AutoScout et Alando/Ebay Allemagne.

PDPublicité

Parmi les business angels les plus actifs du continent figure Cornelius «Conny» Boersch, qui a investi dans plus de 350 entreprises depuis 1995 – il en a vendu plus de 50 et 14 ont été mises en bourse. Parmi ses investissements les plus rentables, Lieferando, ImmoScout/AutoScout et Alando/Ebay Allemagne.

Depuis 2019, Cornelius Boersch investit particulièrement via son véhicule de co-investissement Conny & Co., un club d’investisseurs privés qui lui apporte son réseau et son expertise. Ce sont surtout les réseaux qui s’avèrent utiles. «Tout l’art consiste à trouver des investissements vraiment bons. Avoir simplement de l’argent ne suffit plus depuis longtemps.» Selon lui, les meilleurs investisseurs ont aujourd’hui tout loisir de choisir avec qui ils entendent collaborer. Conny & Co. ne cible aucune branche en particulier mais se concentre géographiquement sur les marchés de croissance les plus attrayants, notamment l’Amérique latine. Le portefeuille comprend en ce moment 34 start-up et se développe rapidement avec des champions comme Flash Coffee, Albo et Luuna. Début novembre, Cornelius Boersch a placé son premier SPAC, plusieurs fois sursouscrit, au Nasdaq. La société Mountain Partners qu’il a fondée n’investit plus directement dans les start-up. Elle se voit plutôt comme un manager multi-fonds global. Via House of Funds, Mountain Partners est actuellement investi dans plus de 120 entreprises. Cornelius Boersch a fait fortune lors de la première bulle des dotcoms, quand il a placé à la bourse de Francfort un fabricant de puces.

Publicité

Lars Förberg, 55 ans

Cofondateur et associé-gérant Cevian Capital, administrateur ABB, Pfäffikon

20526769

Lars Förberg n’est pas intéressé par des succès à court terme mais par des hausses de valeur durables.

STEFAN FINGER

Lars Förberg n’est pas intéressé par des succès à court terme mais par des hausses de valeur durables.

STEFAN FINGERInvestisseur activiste mais peu bruyant, Lars Förberg impose avec obstination ses exigences par le biais de sa société d’investissement Cevian Capital. Les engagements de Cevian ne sont souvent connus que lorsque les participations dépassent le seuil de notification. Actuellement, on connaît 15 investissements. Fondée en 2001 par Lars Förberg et Christer Gardell, Cevian Capital est moins focalisée sur les géants du Net, davantage sur de grands groupes industriels comme ABB et ThyssenKrupp. Lars Förberg n’envisage qu’un ou deux investissements par an. Ce Suédois qui vit en Suisse depuis douze ans n’est pas intéressé par des succès à court terme mais par des hausses de valeur durables. C’est ainsi que, en tant qu’administrateur chez ABB, il œuvre depuis 2017 au développement du géant. La restructuration du groupe – y compris l’abandon du secteur alimentation électrique et le départ d’Ulrich Spiesshofer de la tête d’ABB – est à mettre à son compte. Il en a été récompensé en 2021 par la hausse du cours de bourse. Les investissements dans d’autres géants, allemands ceux-là, comme ThyssenKrupp et Bilfinger, ont également rapporté les gains espérés.

Publicité

Neil Rimer, 58 ans

Cofondateur Index Ventures, Genève

NEil_Rimer_008

Neil Rimer est récemment parvenu à récolter 3,1 milliards de dollars.

Neil Rimer est récemment parvenu à récolter 3,1 milliards de dollars.

L’Index Ventures de Neil Rimer est un des rares financeurs européens importants. Il a fondé l’entreprise à Genève en 1996 avec son frère Danny et Giuseppe Zocco, afin de faire venir en Europe de jeunes entreprises américaines prometteuses. Avec sa filiale à San Francisco, Index Ventures est désormais un des acteurs principaux du capital-risque. Récemment, Neil Rimer est parvenu à récolter 3,1 milliards de dollars de financements d’investisseurs via trois nouveaux fonds. L’essentiel de cet argent, 2 milliards, se trouve dans l’Index Ventures Growth Fund, sixième édition déjà de ce véhicule centré sur des entreprises relativement mûres. 200 millions sont destinés à de très jeunes pousses par le biais d’un capital d’amorçage nommé Origin, le premier du genre chez Index Ventures. Né à Montréal et ayant grandi à Genève, Neil Rimer est également le coprésident du directoire de Human Rights Watch.

Mathias Ruch, 45 ans

Fondateur et patron de Crypto Valley Venture Capital, Zoug

Publicité

Bilanz WiW 2022 Investoren Mathias Ruch, Crypto Valley Venture C

Mathias Ruch se concentre sur le secteur de niche de la blockchain.

PD

Mathias Ruch se concentre sur le secteur de niche de la blockchain.

PDMathias Ruch s’est concentré sur une niche riche de perspectives. CV VC (Crypto Venture Valley Capital), qu’il a fondée et qu’il dirige, investit dans des start-up de la blockchain. Son portefeuille comporte déjà 37 entreprises. Des investisseurs qualifiés y sont associés par le biais d’un certificat de fonds. «La Suisse joue en Champions League avec son écosystème blockchain, le plus grand du monde», souligne Mathias Ruch. Ce n’est pas un hasard si des réseaux décentralisés comme Ethereum ont installé le siège de leur fondation dans la Crypto Valley de Zoug. Mathias Ruch, actif dans le monde des start-up du digital depuis vingt ans, est très bien connecté. Il est le cofondateur de la Swiss Blockchain Federation, qui se bat pour le site helvétique de la blockchain. Il y préside le conseil des experts. Il est également un des initiateurs de la CV Competition, le plus grand concours d’Europe pour des start-up de la blockchain. Aujourd’hui, CV VC s’étend vers l’Asie et l’Afrique. Avec le Secrétariat d’Etat à l’économie, elle a lancé une initiative africaine et ouvert une tête de pont au Cap. L’idée est d’investir dans 100 start-up ces quatre prochaines années avec le premier accélérateur de blockchain d’Afrique.

Publicité

Michael Sidler, 53 ans

Cofondateur Redalpine Venture Partners, Zurich

PMSP01_WiW

Michael Sidler et son équipe examinent plus de 3000 entreprises par année.

Michael Sidler et son équipe examinent plus de 3000 entreprises par année.

Il est le cofondateur de la société de capital-risque zurichoise Redalpine, active dans le financement d’amorçage et le premier tour de financement. A ce niveau-là, elle compte d’ailleurs parmi les plus importantes d’Europe. Il arrive que le fonds Redalpine prenne une participation dans des entreprises qui n’ont pas encore introduit un produit sur le marché. Dans ce cas, on investit donc davantage dans le potentiel de l’équipe des fondateurs et dans la technologie. Redalpine consacre beaucoup de temps à sélectionner les entreprises idoines. Michael Sidler et les 20 collaborateurs de son équipe examinent plus de 3000 entreprises par année. «Et nos fonds n’iront qu’à une poignée d’entre elles.» Certains investissements échouent, d’autres sont des réussites. Bexio, N26 et Lunaphore font partie des projets exemplaires. Au total, Redalpine gère 750 millions de francs répartis en six fonds. Pour le sixième, Capital VI, la fin de la phase de souscription a été fixée au printemps dernier. Michael Sidler travaille pour Redalpine depuis quinze ans et a pris des participations dans quelque 80 entreprises. De très jeunes start-up comme Collato et Luya ont été les dernières à faire leur entrée dans son portefeuille. Pour nombre de ces participations, Michael Sidler, par ailleurs diplômé en biologie, siège au conseil d’administration. Il ne livre pas des chiffres précis sur la performance mais assure que Redalpine fait partie des meilleurs fonds de la planète.

Publicité

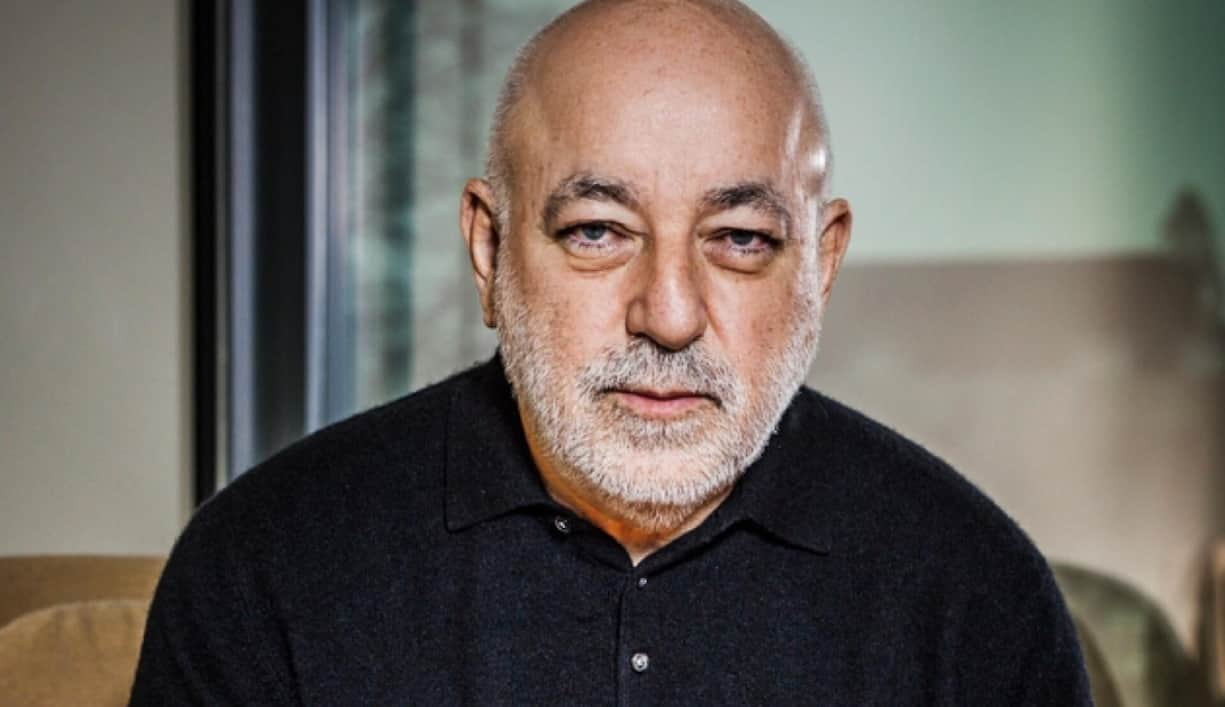

Viktor Vekselberg, 64 ans

Actionnaire de référence Sulzer, OC Oerlikon, Swiss Steel, Zoug/Moscou

Bilanz WiW 2022 Investoren Viktor Vekselberg, Renova ©Stefan Bohrer

Viktor Vekselberg possède une trentaine de participations, pour l’essentiel industrielles.

Stefan Bohrer

Viktor Vekselberg possède une trentaine de participations, pour l’essentiel industrielles.

Stefan BohrerOn voit peu Viktor Vekselberg dans sa seconde patrie zougoise. L’homme est sans cesse en voyage, entre sa trentaine de participations en Russie, en Afrique du Sud, en Italie, à Chypre et en Suisse. Elles sont pour l’essentielles industrielles, dans les mines, les fonderies, la construction de machines et de turbines. A l’instar des grandes enseignes suisses que sont Sulzer, OC Oerlikon et Swiss Steel Group. On ne voit jamais le Russe dans ses entreprises de New York et de Californie, car il figure depuis avril 2018 sur la liste américaine des personnes sanctionnées et Joe Biden, à sa grande déception, ne l’en a pas encore retiré. Viktor Vekselberg place beaucoup d’espoir en Suzanne Thoma, la nouvelle présidente de Sulzer, qui passe pour avoir ses entrées à Berne. Pour le reste, ses affaires suisses ont bien marché en 2021. L’essor de la bourse a notamment aidé le constructeur de machines Sulzer ainsi que Swiss Steel à réaliser de jolis gains. Viktor Vekselberg a un domicile helvétique depuis 2004, d’abord à Zurich et maintenant à Zoug.

Publicité

Publicité