N’ayez crainte du passage au QR!

L’accès au Digital Banking, un véritable jeu d’enfant avec UBS, leader en matière de facture QR, d’eBill et d’innovations liées aux transactions financières internationales.

Le 30 septembre 2022 s’apparentera-t-il au passage à l’an 2000? En effet, l’automne prochain marquera la fin des bulletins de versement oranges et rouges en Suisse. Après respectivement 34 (rouge) et 21 (orange) années de service, ils céderont définitivement leur place à une nouvelle facture dotée d’un code QR. En écho aux lignes de programmes informatiques (prétendument) erronées à l’aube du nouveau millénaire, bon nombre d’observateurs prédisent à la Suisse un spectaculaire dysfonctionnement du trafic des paiements le 1er octobre 2022, quand – du jour au lendemain – les entreprises et les particuliers pris au dépourvu ne seront plus à même de régler leurs factures, et encore moins d’en établir.

L’institut de recherche gfs, à Berne, relativise toutefois l’ampleur du «cataclysme»: en décembre 2021, selon une enquête menés auprès des entreprises, 38% des sociétés suisses se disaient déjà prêtes au passage à la facture QR et au système de facturation apparenté eBill – tandis que 25% supplémentaires comptaient l’être le jour J. Au total, 94% des entreprises étaient au fait de cette transition obligée et 81% en connaissaient la date précise. Beaucoup de bruit pour rien?

Giovanni Gaggioli et Eric Bamert, experts en trafic des paiements chez UBS, estiment qu’il ne faut pas minimiser les choses. Bon nombre de leurs clients professionnels ont certes assuré leurs arrières. En revanche, si l’on considère l’ensemble des entreprises suisses, «deux bons tiers d’entre elles n’ont pas encore initié la migration».

«Le passage au QR nous concerne tous!»

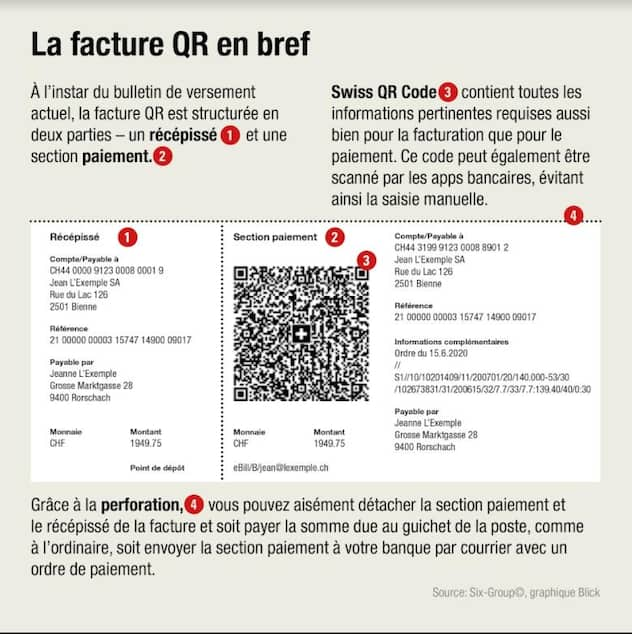

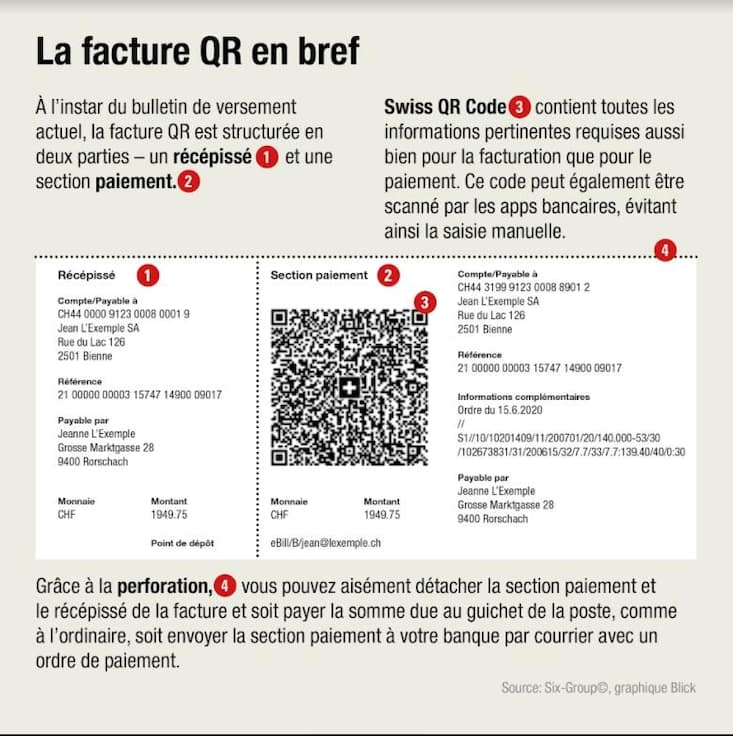

Et celles qui n’auront pas encore finalisé le passage aux factures QR d’ici la date butoir risquent de rencontrer des difficultés. Ainsi, les sociétés qui auront omis cette mise à niveau pourraient tout simplement être confrontées à une surcharge de travail considérable en ce qui concerne l’encaissement de leurs propres créances ainsi que le règlement des créditeurs. Une facture QR peut certes être traitée de façon entièrement manuelle, puisque le code QR ne contient aucune information qui ne soit pas également présente sur le justificatif QR. Au pire des cas, la facture QR peut, par ailleurs, être établie manuellement, notamment sur un portail Web d’UBS, et le destinataire peut également la régler physiquement au guichet de la poste. Cependant, pour les entreprises émettant des dizaines de factures et les rapprochements correspondants chaque mois, l’opération s’avère fastidieuse et peut occasionner des retards et, par conséquent, des difficultés de trésorerie. Des problèmes peuvent aussi surgir pour les ordres permanents «oubliés», par exemple un propriétaire immobilier qui ne percevrait plus ses loyers à partir d’octobre, du fait qu’il n’a pas encore mis à jour les bulletins de versement envoyés à ses locataires. Eric Bamert en est convaincu: «Le passage au QR nous concerne tous!»

Conseils et avantages: Pourquoi la facture QR?

Ancien, mais pas désuet: le code QR a déjà été inventé dans les années 1990. À l’époque, les ingénieurs de Toyota avaient recours à ce code afin de mettre à disposition plus rapidement les pièces automobiles stockées pour la fabrication. De nos jours, le code QR constitue la norme pour les informations codifiées sous forme d’images et garantit le paiement numérique d’une facture QR.

Pourquoi miser sur la solution QR d’UBS:

- Garantie des liquidités: ne manquer aucune facture ni aucun paiement après le 1er octobre 2022!

- Gain de temps: comme le nom «Quick Response» l’indique, la facture QR peut être scannée rapidement et aisément par smartphone ou lecteur QR et payée en un simple clic. De quoi économiser du temps et des efforts.

- Optimisation des processus: les factures QR sont plus simples, plus sûres, moins sujettes aux erreurs et, par conséquent, moins coûteuses que les factures sur papier ou par e-mail.

L’accès au portail UBS pour factures QR, c’est par ici.

De la facture QR à eBill et à Digital Invoicing

Le passage au QR va bien au-delà de la simplification des transactions de paiement. Il offre également un accès idéal à la facturation numérique. En effet, en ajoutant seulement deux champs à la structure XML d’une facture QR, elle peut facilement être implémentée dans le système eBill, où des prestations financières supplémentaires peuvent être fournies numériquement. eBill permet aux émetteurs de factures de s’assurer que celles-ci sont acheminées sous forme entièrement numérique dans le portail E-Banking ou, entre entreprises, directement dans la comptabilité créanciers des destinataires des factures. Ces derniers peuvent ensuite déclencher le paiement de la facture en quelques clics et de façon intégralement numérique. Du paiement par QR au passage à la facturation numérique, il n’y ainsi qu’un saut de puce.

UBS encourage fortement la numérisation depuis des années, en proposant les produits correspondants: outre la page de renvoi UBS dédiée à la création d’une facture QR, les portails axés sur les solutions eBill et Digital Invoicing permettent aux clients UBS de procéder – simplement, sans accroc et sous le même toit – à l’ensemble de leurs opérations de paiement avec plusieurs prestataires de services. Ce «guichet unique» propose ainsi une offre exhaustive et conviviale, de la facturation à la saisie, au rapprochement et au paiement, en passant par la gestion complète de la trésorerie dans le cadre de la gestion des ressources d’entreprise.

Conseils et avantages: pourquoi passer à eBill?

Une étude de la Haute École spécialisée du nord-ouest de la Suisse cite les avantages d’eBill et de la facturation numérique par rapport aux factures sur papier ou électroniques:

- Suppression des coûts directs pour le papier, l’impression et l’envoi.

- Réduction des coûts indirects liés aux erreurs de facturation manuelle, aux délais de paiement prolongés et à la perte de productivité.

- Avec eBill, les grandes entreprises, les micro-entreprises et les PME peuvent, dans l’idéal, réduire leurs coûts de facturation de 50%.

- Franchise pour les paiements nationaux de 500 paiements par mois.

- Tarifs et frais compétitifs dans les transactions financières nationales et internationales.

UBS constitue également le premier choix pour les transactions financières internationales

Dans l’intervalle, UBS représente également le premier choix pour les paiements internationaux, comme l’explique Giovanni Gaggioli, spécialiste produits en matière de trafic international des paiements chez UBS.

Le savoir-faire d’UBS fait notamment toute la différence dans les opérations de paiement complexes, car le trafic international des paiements comporte bien des aléas et des surprises: si, par exemple, une entreprise suisse souhaite déclencher un paiement à une succursale ou à un fournisseur en Malaisie dans la monnaie standard internationale qu’est le dollar américain, l’opération peut s’avérer cahoteuse:

- Le montant en dollars peut se révéler insuffisant ou trop élevé après conversion dans la monnaie locale. La situation exige des démarches spécifiques pour obtenir des factures supplémentaires ou un remboursement.

- Il se peut que les taux de change locaux auprès des banques malaisiennes désavantagent la société suisse.

- En outre, il faut toujours s’attendre à un taux de marge des fournisseurs pour la conversion locale en ringgit malaisien (RM).

- Enfin, en cas de non-réception du paiement sur place, une réclamation correspondante peut impliquer des recherches onéreuses et chronophages pour localiser la transaction auprès des banques locales, sans parler des retards dans la chaîne logistique, la production et/ou la vente.

Résultat des courses: les coûts et les démarches nécessaires à l’aboutissement d’un paiement international s’accumulent considérablement, d’autant plus quand il s’agit de transactions régulières dans le cadre d’une relation commerciale existante.

La solution: UBS Pay Worldwide et Payment Tracking

Selon Giovanni Gaggioli, UBS remédie à ces risques et impondérables par le biais de plusieurs initiatives: avec UBS Pay Worldwide, la banque suisse propose le traitement rapide et aisé des transactions financières en monnaies locales. Actuellement, les entreprises suisses peuvent ainsi effectuer des paiements dans plus de 120 devises (dont le ringgit malaisien, la roupie indonésienne ou le réal brésilien). Ces monnaies sont mises à disposition de tous les clients UBS en Suisse en tant que fonction standard – et ce, sans devoir être titulaire d’un compte dans la devise respective. Par ailleurs, le système de suivi des paiements SWIFT gpi (Global Payments Innovation) permet aux clients UBS de suivre leurs paiements internationaux en temps réel. Ainsi, ils connaissent à tout moment l’état des paiements et savent si des banques intermédiaires ont éventuellement déduit des frais.

D’une part, les risques et les désagréments susmentionnés font place à une transparence, à une sécurité, à une fiabilité et à une rapidité accrues lors des paiements internationaux. D’autre part, grâce à des interfaces standardisées entre le client et la banque ainsi qu’à des interfaces utilisateur ergonomiques, le tout s’opère dans un format uniforme et via un processus unique – UBS se chargeant des triages et des routages correspondants plus complexes liés aux transactions.

Concrètement: avec des outils comme UBS Pay Worldwide, UBS Payment Tracking avec SWIFTgpi et Digital Invoicing, compris dans le portefeuille Digital Banking d’UBS, les clients professionnels peuvent répondre à chaque demande de paiement (salaires, factures QR, virements bancaires, paiements dans la zone SEPA ou outre-mer) en Suisse et à l’étranger de façon simple et confortable, sur leur portail UBS E-Banking.

Cette avancée est tributaire du rôle pionnier qu’UBS assume depuis des années dans l’introduction de normes de trafic des paiements (notamment ISO 20022). Selon Eric Bamert et Giovanni Gaggioli, cet atout permet à UBS de «se démarquer par des prestations de pointe dans l’offre de produits et de services destinés au trafic des paiements et de devenir un partenaire de choix pour les sociétés suisses». Bien entendu, l’offre est censée être développée et élargie en permanence. D’autres devises devraient bientôt s’ajouter aux plus de 120 monnaies étrangères dans lesquelles les paiements locaux sont possibles actuellement, comme le soum ouzbek ou le denar de Macédoine du Nord. Par ailleurs, UBS observe activement la situation sur les marchés des paiements et s’applique continuellement à développer de nouvelles solutions, aussi bien pour les paiements nationaux qu’internationaux. Les deux experts ne sont pas encore en mesure d’indiquer avec précision quand les dernières innovations en matière de trafic des paiements seront commercialisées. Une chose est sûre: quiconque mise sur le partenaire de choix UBS pour le trafic des paiements et le Digital Banking n’a aucune raison de craindre le passage au QR, le 30 septembre 2022.

Un partenariat de choix n’est pas inabordable:

En matière de trafic des paiements et de Digital Banking en Suisse et à l’étranger, UBS se distingue par une fonctionnalité exceptionnelle et l’ergonomie de son offre de produits et de services. Fait d’autant plus réjouissant, les coûts sont tout à fait abordables pour les clients professionnels UBS.

- Dans le trafic des paiements national et pour la zone SEPA, la franchise – favorable aux PME – se situe à 500 paiements par mois.

- Les frais de transaction internationaux de CHF 5.– (ou un forfait de CHF 20.– avec «tous les frais à la charge du donneur d’ordre») sont standard en Suisse et même avantageux en comparaison internationale.

- Avec UBS Pay Worldwide, le bénéficiaire obtient le montant intégral dans sa monnaie nationale, sans aucune déduction.

- Réduction des coûts grâce à la standardisation, à la fiabilité des processus et à la précision de pointe.

- Frais tributaires du volume pour le traitement des factures Digital Invoicing – jusqu’à 50% meilleur marché pour les volumes importants.